Das Jahr 2020 war sehr bewegt. Nicht nur weil Paladin Quant sich mit neuen Kollegen im Vertrieb und im Portfoliomanagement verstärkt hat und weiter gewachsen ist. Sondern vor allem, weil das Covid-19-Virus für uns alle den Alltag, viele liebgewonnene Gewohnheiten und natürlich auch die Kapitalmärkte ab dem Frühjahr mächtig durchschüttelte.

Unser Publikumsfonds Paladin Quant Aktien Global Nachhaltig, der unter dem Motto „Mehr Sicherheit & Mehr Nachhaltigkeit“ global in nachhaltige Aktien investiert, hatte somit gleich in seinem ersten Jahr eine wahre Feuerprobe zu bestehen. Mit einem rund 5 Prozentpunkte niedrigeren Draw-Down im Vergleich zur Benchmark konnte er in der Corona-Krise auch gleich sein Versprechen von „Mehr Sicherheit“ einlösen. Im November folgte dann – wie im letzten Monat an dieser Stelle ausführlich beleuchtet – mit dem FNG-Siegel quasi zum einjährigen Geburtstag des Fonds eine besonders angesehene Auszeichnung für „Mehr Nachhaltigkeit“ im Portfolio. Das Videointerview mit Oliver Klehn im Rahmen der Siegelvergabe finden Sie hier.

In unserem Bericht aus dem Portfolio des Paladin Quant Aktien Global Nachhaltig richten wir den Blick daher in dieser Ausgabe unseres Monatsupdates nicht nur auf den Monat Dezember, sondern ziehen auch eine Bilanz für das gesamte Kalenderjahr 2020.

Wir wünschen Ihnen eine interessante Lektüre!

Paladin Quant Aktien Global nachhaltig – Bericht aus dem Portfolio für Dezember 2020

Nach einem historisch starken Börsenmonat November ging der Jahresendrallye im Dezember 2020 etwas die Luft aus. Der globale Aktienmarkt legte gemessen am MSCI World in Euro „nur“ noch um rund 1,9% zu. Zwar fanden angefangen mit Großbritannien und gefolgt von den USA und vielen kontinentaleuropäischen Ländern im Dezember die ersten Impfungen gegen das Corona-Virus statt, was auf eine Normalisierung der wirtschaftlichen Rahmenbedingungen im Laufe des Jahres 2021 hoffen lässt.

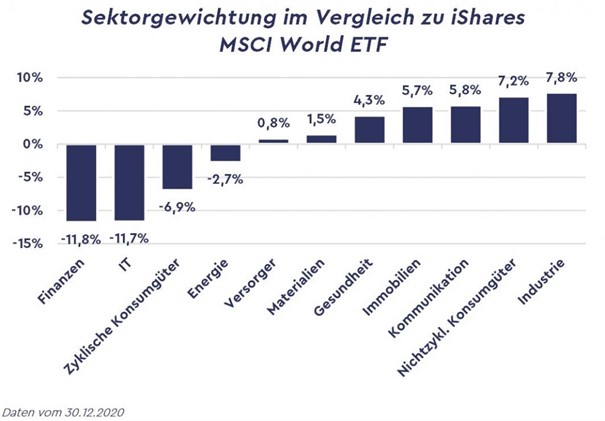

Jedoch waren an der Börse die positiven Nachrichten mit der absehbaren Zulassung der Impfstoffe bereits im November vorweggenommen worden und hatten dem globalen Aktienmarkt gemessen am MSCI World bereits ein Plus von 9,9% (in Euro) beschert. Dennoch blieben auch im Dezember weiterhin vor allem konjunktursensible und schwankungsfreudigere Aktien gefragt. Dazu zählten insbesondere Werte aus den Segmenten IT, Rohstoffe und zyklische Konsumgüter. Auch Aktien aus dem Finanzsektor zählten zu den Gewinnern des Monats Dezember. Wie die Grafik zeigt, hatten damit jedoch erneut diejenigen Sektoren die Nase vorne, die im Fonds relativ zur Benchmark MSCI World untergewichtet sind.

Folglich konnte der Fonds über den Dezember in der Wertentwicklung nicht ganz mit dem globalen Aktienmarkt Schritt halten. Auf Monatssicht konnte der Fonds einen Wertzuwachs von rund 0,5% verbuchen (S-Tranche, ISIN: DE000A2N68Q2). Damit entwickelte er sich jedoch deutlich stärker als vergleichbare quantitative und defensive Aktienstrategien. Dies wird zum Beispiel beim Vergleich mit dem MSCI World Minimum Index in Euro deutlich, der den Dezember sogar mit einem Minus von 0,2% abschloss.

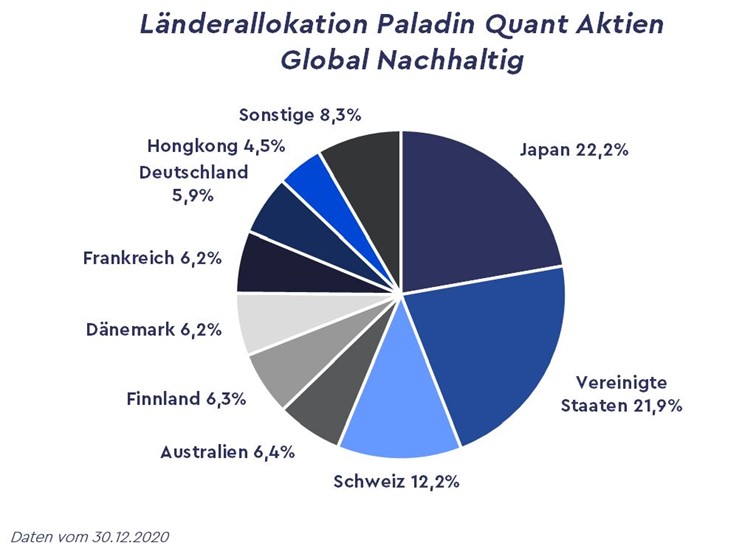

Die Hauptursache dafür, dass sich unser Fonds im Dezember im Vergleich zu anderen volatilitätsarmen Strategien sehr erfreulich entwickelte, liegt in der geographischen Positionierung und der entsprechenden Währungsallokation des Fonds. Mit einer deutlichen Untergewichtung nordamerikanischer Aktien und des US-Dollars war unser Fonds im Dezember von der sich fortsetzenden US-Dollar-Schwäche weitaus weniger betroffen als benchmarknahe Fonds oder Indexfonds, die einen weitaus höheren US- und US-Dollar-Anteil aufweisen (müssen).

Zudem zeigten sich einige Aktienmärkte, in denen unser Fonds im Vergleich zum MSCI World relativ hoch investiert ist, in besonders guter Form: Zu den Gewinnern des Monats Dezember zählten im globalen Vergleich in Euro betrachtet der australische, der deutsche und der dänische Aktienmarkt. Wie die Grafik zur Länderallokation zeigt, entfallen auf diese drei Länder fast 20% des Fondsvolumens. Auch die Schweiz und Hongkong zählten im Dezember zur Spitzengruppe und auch in den Aktienmärkten dieser Länder ist unser global sehr breit diversifizierter Fonds im Vergleich zum Benchmarkindex MSCI relativ hoch investiert.

Mit Blick auf das Gesamtjahr 2020 kann sich die Bilanz unseres Fonds sehen lassen. Die folgende Grafik zeigt die Wertentwicklung des Fonds über das Kalenderjahr 2020 im Vergleich zu iShares ETFs auf den MSCI World Index (ISIN: IE00B0M62Q58) und auf den MSCI World Minimum Volatility Index (ISIN: IE00B8FHGS14). Mit einem Draw-Down von 28,6% in der Corona-Krise schneidet unser Fonds deutlich besser ab als der MSCI World, der es gemessen am iShares ETF auf einen Draw-Down von 33,6% brachte und somit auf dem Höhepunkt der Krise einen um 5 Prozentpunkte höheren Rückschlag zu verkraften hatte.

In dieser Phase konnte unser Fonds im ersten Jahr seines Bestehens erstmals unter Beweis stellen, wie das Konzept trotz Vollinvestition in der Lage ist, das Fondsvermögen zu schützen und Draw-Downs abzumildern. Auch die folgende Erholungsphase im April erfolgte in unserem Fonds zunächst dynamischer. Im Laufe des zweiten Quartals trat er dann in eine Seitwärtsbewegung ein, mit der viele defensive Aktienstrategien zu kämpfen hatten, wie der Vergleich mit dem ETF auf den iShares MSCI World Minimum Volatility Index zeigt.

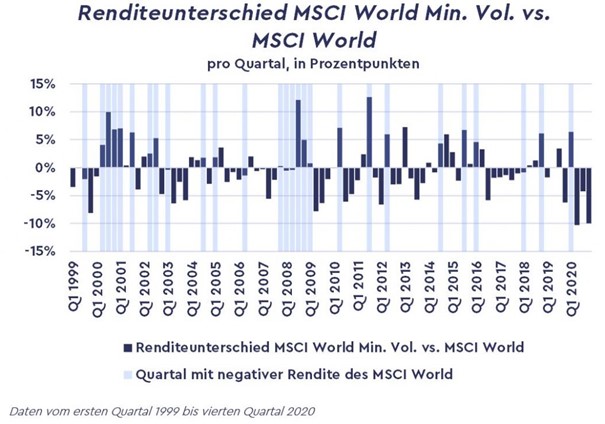

Das schwierige Marktumfeld für defensive Aktienstrategien im zweiten, dritten und vierten Quartal lässt sich auch an der letzten Grafik ablesen.

Wie hier zu sehen ist, gab es selten eine Episode, in der der defensive MSCI World Minimum Volatility Index so weit hinter seinen „Mutterindex“, den marktbreiten MSCI World, zurückfiel. Unser junger globaler Aktienfonds, der vom Risikoprofil dem MSCI World Minimum Volatility Index ähnelt, hatte im Jahr 2020 also mit einem äußerst herausfordernden Umfeld zu kämpfen. Auf Jahressicht hatte unser Fonds mit einem Minus von 5,3% gegenüber dem iShares ETF auf MSCI World Minimum Volatility Index die Nase um rund 1,4 Prozentpunkte vorne.

Aktives Management mit modernen mathematischen Verfahren und intelligenter Diversifikation hat sich also bereits im ersten Jahr des Fonds – zumindest relativ zu vergleichbaren defensiven Produkten – auch nach Kosten bezahlt gemacht.