Wir hoffen, dass Ihr Start in das Jahr 2021 genauso erfreulich verlief wie der unseres Publikumsfonds Paladin Quant Aktien Global Nachhaltig. In unserem Bericht aus dem Portfolio erfahren Sie im Detail, warum der Fonds im aktuellen, sehr bewegten Marktumfeld seine Benchmarks klar hinter sich lässt und den Januar mit einem guten Ergebnis abschließen konnte.

Wir wünschen Ihnen eine interessante Lektüre!

Paladin Quant Aktien Global nachhaltig – Bericht aus dem Portfolio für Januar 2021

Das neue Jahr begann an den Aktienmärkten schwungvoll und mit neuen Höchstständen in mehreren wichtigen Indizes aus aller Welt. So erklomm der Dow Jones ungeachtet des Sturms der Trump-Anhänger auf das US-Kapitol gleich in der ersten Handelswoche des neuen Jahres einen neuen Rekordstand. Nur wenige Tage später konnte auch der DAX erstmals in seiner Geschichte die Marke von 14.000 Punkten knacken.

Der japanische Nikkei-Index erreichte zur Monatsmitte gar seinen höchsten Stand seit drei Jahrzehnten. Befeuert wurde die Rallye zum Jahresauftakt einerseits von sich weiter aufhellenden Konjunkturaussichten, andererseits von dem Wahlsieg der Demokraten bei den Senatsstichwahlen im US-Bundesstaat Georgia. Diese verhalfen der Demokratischen Partei und dem neuen US-Präsidenten Joe Biden zur faktischen Mehrheit in beiden Kammern des US-Kongresses und ließen die Marktteilnehmer auf umfassende neue Konjunkturpakete hoffen.

Im weiteren Verlauf des Monats ebbte die Euphorie an den Aktienmärkten dann wieder etwas ab. Anlass hierfür waren einerseits die in Südafrika und Großbritannien aufgetauchten und rasch um sich greifenden hochansteckenden Mutationen des Corona-Virus. Andererseits sorgten spürbar steigende langfristige Kapitalmarktzinsen insbesondere in den USA für Sorgen an den Aktienmärkten und setzten auch dem Höhenflug des Euro gegenüber dem US-Dollar ein vorläufiges Ende. Im Spannungsfeld zwischen Zins- und Pandemiesorgen, dem Chaos um den Abtritt Donald Trumps einerseits und Hoffnungen auf die neue US-Administration sowie neue Konjunkturhilfen andererseits ging es bis in die letzte Januarwoche dann volatil seitwärts.

Gegen Monatsende wurden die Märkte aber nochmals kräftig durchgeschüttelt. Nach den Rekorden zum Jahresauftakt wurden fehlende neue Impulse der US-Notenbank zum Anlass genommen, um Gewinne mitzunehmen und die hohen Bewertungen an den Aktienmärkten – nicht zuletzt vor dem Hintergrund der weiter grassierenden Pandemie und neuer Virus-Mutationen – zu hinterfragen. So gaben viele Indizes in der letzten Handelswoche des Monats die vorherigen Gewinne wieder vollständig ab. Der globale Benchmarkindex MSCI World schloss in Euro betrachtet den Monat mit einem Minus von 0,3% ab. Unser globaler Aktienfonds konnte hingegen ein Plus von 2,0% für den Januar verbuchen (S-Tranche, ISIN: DE000A2N68Q2).

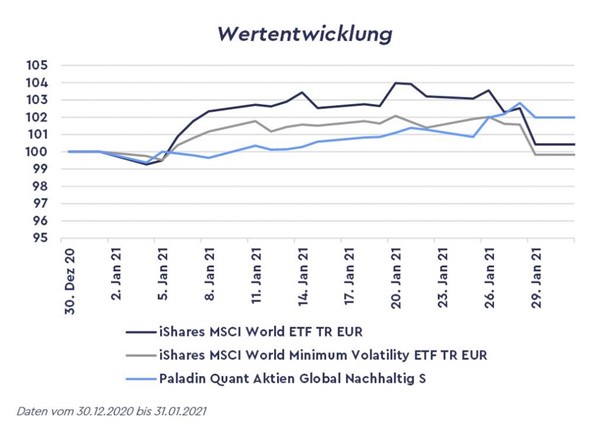

Die Grafik zur Wertentwicklung verdeutlicht, wie stabil sich unser Fonds im Vergleich zu den iShares ETFs auf den MSCI World Index (ISIN: IE00B0M62Q58) und den defensiver ausgerichteten MSCI World Minimum Volatiltiy Index (ISIN: IE00B8FHGS14) in dem schwierigen Marktumfeld über den gesamten Monat hinweg entwickelte. Wie für ein defensiv ausgerichtetes Produkt nicht anders zu erwarten, hinkte unser Fonds in der Aufwärtsbewegung der ersten Monatswoche noch hinterher, um dann aber in der volatilen Seitwärtsphase und gerade im Abwärtstrend der letzten Woche seine Stärken auszuspielen und aufgelaufene Gewinne auszubauen und zu festigen.

Haben bestimmte Allokationsentscheidungen für dieses sehr gute Abschneiden gesorgt? Klare Trends sind hier kaum auszumachen. Die breite und intelligente Diversifikation des Portfolios hat im Januar dafür gesorgt, dass sich auf Länder-, Sektor- und Währungsebene Licht und Schatten die Waage hielten. So kam uns die relativ gute Performance von Aktien aus dem Gesundheitswesen und dem Immobilienbereich klar zugute, während unsere vergleichsweise großen Positionen in den Sektoren Industrie und Nichtzyklische Konsumgüter eher eine Belastung darstellten.

Geographisch wirkten sich unsere vergleichsweise umfangreichen Investments in Hongkong, Australien und – seit dem Jahreswechsel – in Singapur sowie der relativ hohe Finnlandanteil im Portfolio positiv aus, während unsere relativ starken Gewichtungen in deutschen, französischen und dänischen Aktien eher belasteten. Auf der Währungsseite kam die Untergewichtung des US-Dollar dem Fonds zugute, während sich die Übergewichtung des Japanischen Yen fast in selber Größenordnung nachteilig auswirkte. Auch die defensive Ausrichtung der Titelauswahl erzeugte keinen Rückenwind, da der unserem Fonds vom Risikoprofil ähnliche und ebenfalls defensiv orientierte MSCI World Minimum Volatility Index erneut schwächer abschnitt als der marktbreite „große Bruder“ MSCI World.

Vielmehr ist die Tatsache, dass wir sowohl den MSCI World als auch den MSCI World Minimum Volatility Index im Januar deutlich hinter uns lassen konnten vor allem einer guten Einzeltitelauswahl und hier vor allem dem starken Nachhaltigkeitsprofil unseres Fonds geschuldet. Die Tatsache, dass der deutlich nachhaltigere MSCI World SRI Index den MSCI World Index im Januar in Euro um 0,8 Prozentpunkte hinter sich lassen konnte, verdeutlicht, dass nachhaltigere Aktien zum Jahresauftakt an den Märkten äußerst gefragt waren.

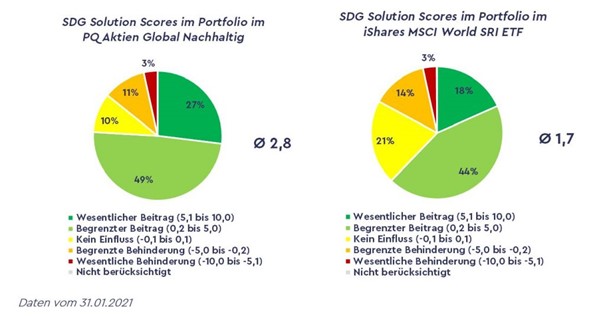

Von diesem Trend hat unser Fonds mit seinem noch deutlich schärferen Nachhaltigkeitsprofil im Vergleich zum MSCI World SRI Index noch stärker profitieren und damit nochmals deutlich besser abschneiden können. Die Grafik stellt das Nachhaltigkeitsprofil unseres Fonds dem des iShares ETF auf den MSCI World SRI Index (ISIN: IE00BDZZTM54) als globaler Benchmark für nachhaltige Aktieninvestments gegenüber. Verglichen wird hier, inwiefern die Unternehmen im Portfolio (bzw. Index) einen Beitrag zu den 17 Zielen für nachhaltige Entwicklung der Vereinten Nationen leisten oder diese behindern.

Dies wird von dem Datenanbieter ISS ESG für jedes Unternehmen in den großen Aktienindizes detailliert bewertet und mit einem sogenannten „SDG Solution Score“ bewertet, der in der hier ausgewiesenen Form als Durchschnitt für das Gesamtportfolio die Gewichtungen der Aktien im Portfolio berücksichtigt.

Das Schaubild lässt klar erkennen, dass unser Fonds es auf eine deutlich höhere Nachhaltigkeitsstufe bringt als der MSCI World SRI Index gemessen am entsprechenden iShares ETF. So beträgt der Durchschnittsscore 2,8 Punkte für unseren Fonds, gegenüber 1,7 für den ETF auf die globale nachhaltige Aktienbenchmark. Inzwischen leisten – gewichtet nach Positionsgröße – mehr als 75% der Unternehmen in unserem Portfolio einen positiven Beitrag zum Erreichen der UN-Entwicklungsziele, während es für den iShares MSCI World SRI ETF lediglich rund 62% sind. Mehr als ein Viertel der Unternehmen in unserem Portfolio leistet sogar einen wesentlichen Beitrag dazu.

Über den Jahreswechsel konnten wir diesen Anteil gegenüber den Vormonaten nochmals erhöhen, indem wir uns von einigen Unternehmen aus dem Bereich Zyklische Konsumgüter getrennt haben, die kein hinreichend gutes Nachhaltigkeitsprofil mehr aufwiesen. Dieses strikte Nachhaltigkeitskonzept hat sich im Januar 2021 mit einer besonders guten Fondsperformance sehr bezahlt gemacht und wir sind zuversichtlich, dass der Fonds auch in Zukunft von seiner sehr konsequent nachhaltigen Ausrichtung profitieren können wird.

Das Marktumfeld war in den letzten Wochen von hoher Volatilität gekennzeichnet. Diese hatte nicht zuletzt mit heftigen Spekulationen in Aktien wie GameStop und AMC Entertainment, die von privaten Kleinanlegern in astronomische Höhen getrieben wurden, aber zugleich von Hedgefonds stark leerverkauft waren, zu tun. Unsere Systematik zur Risikomessung zeigte trotz der erhöhten Volatilität in den letzten Wochen jedoch keinerlei Anzeichen für einen Wechsel in ein Hochrisikoregime an. Dennoch ist weiterhin mit hoher Volatilität zu rechnen. Dafür sehen wir uns aber wie schon im Januar mit unserer intelligenten Diversifikation gut aufgestellt.