Nachstehend der Bericht aus unserem Portfolio für den Monat April, der nicht nur beim Wetter, sondern auch auf dem Börsenparkett mit einem gewissen „Auf und Ab“ verbunden war. Noch umfassendere Informationen zur aktuellen Positionierung des Fonds können Sie wie gewohnt auch der aktuellen Fondspräsentation auf unserer Webseite entnehmen. Pünktlich zum Beginn der warmen Jahreszeit erstrahlt die Präsentation nun in einem frischen Design und neuen, leuchtenden Farben.

Wir wünschen Ihnen eine anregende Lektüre!

Paladin Quant Aktien Global nachhaltig – Bericht aus dem Portfolio für April 2021

Zunächst schien auch im April vieles auf eine Fortsetzung der furiosen Rekordjagd hinzudeuten, die im März an vielen Börsen zu beobachten war. Am Gründonnerstag, den 1. April, übersprang der wichtige marktbreite US-Index S&P 500 erstmals in seiner Geschichte die Marke von 4.000 Punkten. Ein Comeback der Technologieaktien und ein Rückgang der Anleiherenditen in den USA trugen maßgeblich dazu bei, dass diese wichtige Marke geknackt werden konnte. Mit dem Rückenwind aus New York und guten Daten zur Stimmung in der europäischen Industrie konnte sich auch der DAX direkt mit einem neuen Allzeithoch in die Osterfeiertage verabschieden.

Auch in der Woche nach Ostern wurden auf beiden Seiten des Atlantiks in Anbetracht guter Zahlen der US-amerikanischen Konjunktur und der US-Arbeitsmärkte nochmals neue Höchststände in den wichtigen Indizes erreicht. Mit dem Fortschreiten der Impfkampagne und den gigantischen Konjunktur- und Infrastrukturpaketen der Biden-Administration arbeitet sich die US-Wirtschaft immer mehr auf den Wachstumspfad zurück, was für gute Stimmung auf dem Börsenparkett sorgte, wo immer mehr auf einen richtigen Wirtschaftsboom ab dem zweiten Halbjahr gesetzt wurde. Dem DAX gelang so die sechste Gewinnwoche in Folge, was es schon seit über einem Jahr nicht mehr gegeben hatte. Den großen Optimismus an den Börsen konnte man auch an Volatilitätsindizes wie dem VDAX oder dem VIX ablesen, die auf das moderate Niveau zurückkehrten, das sie zuletzt vor dem Corona-Abverkauf im Februar 2020 angezeigt hatten.

Zur Monatsmitte rückte dann die anstehende Berichtssaison in den Fokus der Aktieninvestoren. Im Zuge vielversprechender Zahlen konnte der technologielastige Nasdaq-100-Index zur Monatsmitte erstmals die Marke von 14.000 Zählern überspringen. Auch in anderen Marktsegmenten in Europa und den USA wurden mit dem Fortschreiten der Berichtssaison nochmals neue Bestmarken gesetzt. So konnte der DAX sich beispielsweise erstmals bis über die Marke von 15.500 Zählern emporarbeiten.

Gegen Monatsende war an den Aktienmärkten aber zunehmend die Luft raus. Nach der Rekordrallye des Frühjahrs setzten im letzten Drittel des Monats Gewinnmitnahmen ein. Trotz einer insgesamt positiv verlaufenden Berichtssaison wurden die hohen Bewertungen vieler Unternehmen an den Aktienmärkten vermehrt in Frage gestellt. Auch Pläne des US-Präsidenten Biden, die Steuer auf Kapitalerträge für wohlhabende US-Amerikaner fast zu verdoppeln, kamen an der Börse nicht so gut an.

Klare Signale von den beiden wichtigsten Notenbanken der Welt, der EZB und der Fed, weiterhin mit expansiver Geldpolitik zu stützen und ihre Anleihekaufprogramme vorerst nicht zurückzufahren, verhinderten aber größere Rücksetzer an den Börsen und trugen dazu bei, dass sich viele wichtige Indizes auf hohem Niveau stabilisierten und den April größtenteils mit moderaten Gewinnen abschlossen.

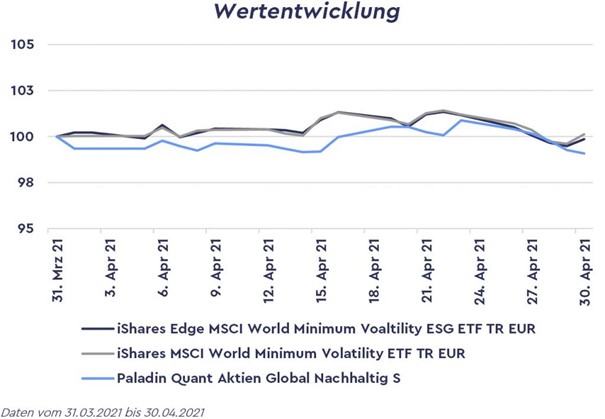

Der für unseren Fonds relevante globale Benchmarkindex für defensive beziehungsweise volatilitätsreduzierte Aktienanlagen, der MSCI World Minimum Volatility Index, verbuchte in Euro betrachtet über den April einen moderaten Zugewinn von 0,6%. Unser globaler Aktienfonds hatte hingegen auf Monatssicht ein Minus von 0,9% zu verzeichnen. (S-Tranche, ISIN: DE000A2N68Q2). Die Grafik zeigt die Wertentwicklung unseres Fonds im Vergleich zu den iShares ETFs auf den MSCI World Minimum Volatiltiy Index (ISIN: IE00B8FHGS14) und auf das ESG-Pendant dieses Index (MSCI World Minimum Volatility ESG Reduced Carbon Target Index; ISIN: IE00BKVL7778) über den Monat April. Beide ETFs gingen in Euro betrachtet fast genauso aus dem Handel, wie sie den Monat begonnen hatten.

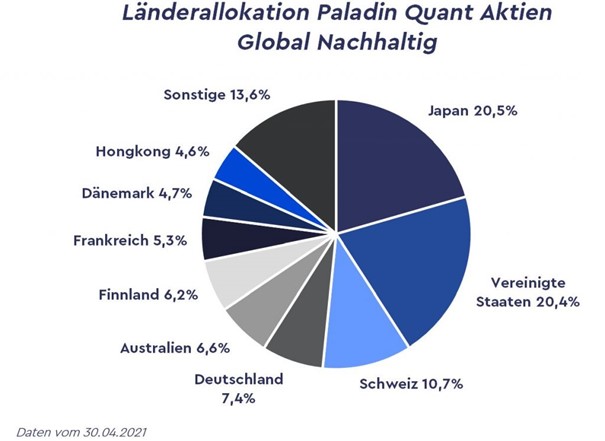

Unser Fonds schloss den April vor allem deshalb etwas schwächer ab als seine Benchmark, weil wir, wie die folgende Grafik zur Länderallokation zeigt, weiterhin einen relativ hohen Anteil japanischer Aktien im Portfolio haben. Zum Monatsende betrug dieser 20,5% und war damit um rund neun Prozentpunkte höher als im iShares ETF auf unsere Benchmark und in dem nachhaltigen Pendant dieses ETFs. Mit einem Minus von 3,9% in Euro betrachtet war der japanische Aktienmarkt jedoch im April der mit Abstand schwächste bedeutende Aktienmarkt und einer der wenigen, der überhaupt ein Minus zu verzeichnen hatte. Rund die Hälfte dieser Entwicklung war aus Sicht eines Euro-Investors auf die Schwäche des Japanischen Yen relativ zum Euro zurückzuführen. Dies betraf unseren Fonds deutlich mehr als seine Benchmark.

Rückläufige US-Anleiherenditen und ein Bekenntnis der US-Notenbank zu einer langfristig locker bleibenden Geldpolitik sorgten dafür, dass auch der US-Dollar relativ zum Euro über den April rund 2,4% einbüßte. Zwar konnte unser Fonds damit nicht so sehr vom weiteren Aufschwung an den US-Börsen in den ersten drei Aprilwochen profitieren. Aber weil wir US-Aktien und damit den US-Dollar im Vergleich zu den Benchmarkindizes und den entsprechenden ETFs für eine möglichst optimale Diversifikation um rund 40 Prozentpunkte weniger gewichtet haben, traf uns diese US-Dollar-Schwäche auch deutlich weniger als die entsprechenden Benchmarks. Insgesamt herrschte vonseiten der Länderallokation vor allem durch das hohe Japan-Gewicht jedoch eher Gegenwind für unseren Fonds.

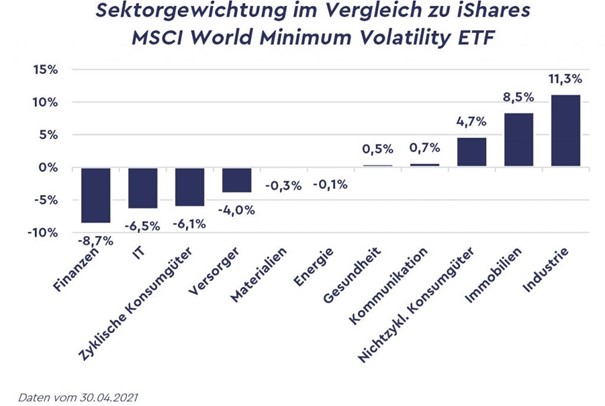

Die Sektorallokation des Fonds wirkte sich ebenfalls leicht nachteilig aus. Die größten Verlierer des Monats April waren Aktien aus der Energiebranche, während Aktien aus der Telekommunikationsbranche zu den größten Gewinnern zählten. Beide Branchen haben wir jedoch, wie die folgende Grafik zeigt, sehr ähnlich gewichtet wie die globale Benchmark für defensive Aktieninvestments, der MSCI World Minimum Volatility Index. Industrieaktien, die wir sehr hoch gewichtet haben, schlugen sich eher schwach, während die für unseren Fonds ebenfalls sehr wichtigen Immobilienaktien einen relativ starken Monat verzeichneten. Erschwerend wirkte sich für den Fonds vonseiten der Branchengewichtung aber vor allem aus, dass die drei Branchen, die wir relativ am schwächsten gewichtet haben – Finanzen, IT und zyklische Konsumgüter – allesamt im Zuge des immer mehr aufkeimenden Konjunkturoptimismus in vielen Teilen der Welt einen überdurchschnittlichen Monat im Vergleich zu anderen Branchen verzeichneten. Folglich sorgte neben der Länder- und Währungsgewichtung auch die Sektorallokation des Fonds dafür, dass er sich im April seiner Benchmark geschlagen geben und ein leichtes Minus verzeichnen musste.

Die starke Nachhaltigkeitsorientierung unseres Fonds, die Sie auch unserem ersten ESG-Report entnehmen können, wirkte sich im April kaum auf die relative Performance des Fonds aus. Zwar sorgten der „Earth Day“ am 22. April und die ambitionierten Vorstöße von US-Präsident Biden kurzzeitig für eine deutlich höhere Nachfrage nach Aktien aus dem Bereich der grünen Energien. Ein starker Trend, der auch nachhaltig geführte Unternehmen aus anderen Wirtschaftssegmenten erfasste, war im April an den Börsen jedoch nicht auszumachen. Dass sich mit Joe Biden die USA an die vorderste Front der Klimaschützer (zurück)begeben, sollte nachhaltig investierte Anleger jedoch in ihrem Kurs bestätigen und macht uns hoffnungsfroh, mit der konsequenten und ambitionierten ESG-Strategie, die seit Fondsauflage ein absoluter Kernteil unseres Investmentprozesses ist, auch künftig überdurchschnittliche Anlageergebnisse für unsere Investoren erzielen zu können.